Solitamente si fa riferimento ai titoli che scadono tra 10 anni e per questo si parla di “Spread Btp-Bund”.

Se il valore dello spread è positivo, allora i titoli italiani offrono un tasso di interesse più alto rispetto ai titoli tedeschi. Ad esempio, se lo spread è a 300 punti base, i titoli italiani offrono il 3% di rendimento contro lo 0% dei titoli tedeschi, oppure il 4% contro l’1%.

In assenza di una banca centrale che garantisce il debito, i tassi di interesse sono determinati dal giudizio sullo stato di salute creditizia del Paese che prevale sui mercati finanziari. Più sale lo spread, più alta sarà la remunerazione che gli investitori chiederanno per investire i loro soldi in un titolo italiano anziché in un titolo considerato sicuro come quello tedesco.

Cosa comporta lo spread nell’economia reale? Quali sono le conseguenze per famiglie e imprese?

Le famiglie e le imprese si finanziano in base ai tassi praticati dalle banche e dagli istituti creditizi. Sui mutui a tasso variabile, le banche applicano il tasso Euriborpiù uno spread fisso, che non ha nulla a che vedere con lo spread tra Btp e Bund.

Lo spread applicato sui mutui è il margine (o guadagno) che la banca ottiene per il servizio di finanziamento offerto. Quindi non si tratta della differenza di rendimento tra titoli di stato italiani e titoli tedeschi.

Non fatevi impressionare dalla parola spread! Lo spread sui mutui dipende quasi esclusivamente dalle dinamiche competitive tra gli istituti creditizi.

Maggiore è la concorrenza nel settore, minore sarà lo spread applicato sui finanziamenti.

Ovviamente lo spread sui mutui è funzione anche del merito di credito del Paese, chiaramente se lo Stato italiano si finanzia con uno spread di 300 bps, difficilmente Mario Rossi riuscirà ad ottenere un mutuo a uno spread di 10 bps. Questa però non è una relazione diretta e lineare.

L’Euribor è invece un tasso che varia giornalmente e rappresenta il costo al quale le banche dell’area euro si finanziano tra di loro.

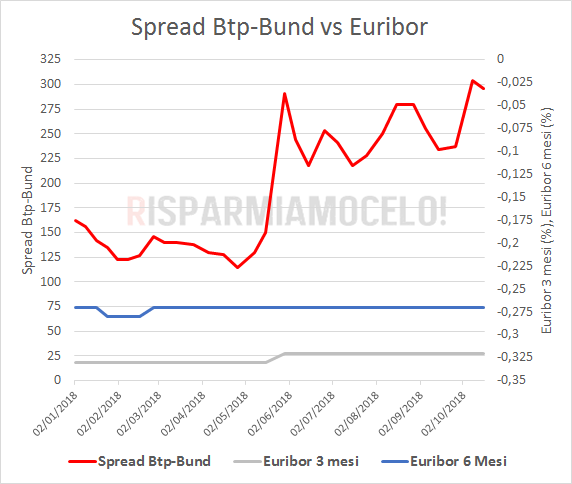

Vediamo com’è cambiato l’Euribor nei momenti in cui lo spread è salito.

Fonte: Investing, Cercamutuo.com

Come si vede da questo grafico, nel 2018 lo spread Btp-Bund è passato da un minimo di 120 punti base a un massimo di circa 300 punti base. Nei momenti in cui lo spread è salito o è sceso non si registrano variazioni dell’Euribor, che è rimasto prevalentemente piatto tutto l’anno.

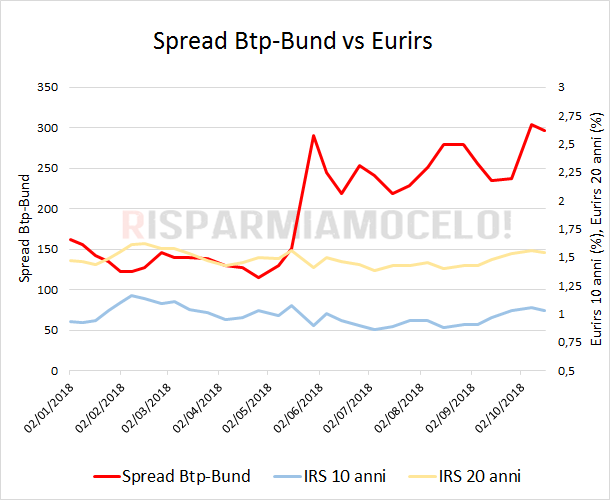

Lo stesso si può dire per l’Eurirs, il tasso di riferimento che si utilizza per i mutui a tasso fisso. Anche qui, la salita dello spread non ha provocato nessun aumento dell’Eurirs.

Fonte: Investing, Ecb